- Указ:

- Соглашение об избежании двойного налогообложения между Россией и Испанией

- Центр услуг в Испании

- Общее описание закона Бекхэма

- Преимущества закона Бекхэма.

- 1. низкие налоговые ставки

- 2. Ограниченное налогообложение

- 3. Невычет иностранных активов.

- 4. упрощенный налог на имущество

- 5. Привлечение цифровых кочевников и вновь созданных предприятий

Договор между Правительством Российской Федерации и Правительством Королевства Испания об избежании двойного налогообложения и предотвращении уклонения от уплаты подоходного налога и налога на капитал Королевского Правительства (16 декабря 1998 года).

Указ:

См. ссылку на двусторонние международные условия Российской Федерации об избежании двойного налогообложения

Правительство Российской Федерации и Правительство Королевства Испания желают заключить соглашение об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов на доходы и капитал.

Достигнута следующая договоренность:

С зачетом надлежащим образом утвержденных подписей, подписанных к настоящему договору.

Состоялось в Мадриде 16 декабря 1998 года, в двух экземплярах на русском, испанском и английском языках, причем все тексты имеют одинаковую силу. В случае расхождений в толковании применяется английский текст.

За Правительство.

Федерации Испанского Королевства Россия.

/ подпись / / / подпись

Подписывая договор между Правительством Российской Федерации и Правительством Королевства Испания об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов на доходы и капитал, подписавшие его лица согласились со следующими положениями, которые являются неотъемлемой частью договора

I.(a) Подразумевается, что в Испании ссылки на политические подразделения означают «автономные сообщества», а ссылки на местные органы власти означают «местные органы власти», как они определены в соответствии с Конституцией Испании от 27 декабря 1978 года. Соответствующее законодательство.

(b) В России подразумевается, что ссылки на политические субъекты относятся к субъектам федерации, как они определены в соответствии с Конституцией Российской Федерации от 12 декабря 1993 года.

ii. платежи, полученные в качестве компенсации за использование или предоставление права использования на основе члена экипажа, судна или самолета или корабля, подлежат налогообложению только в государствах договора, резидентом которых является получатель таких платежей.

В случае Испании подразумевается, что дивиденды освобождаются от налога, если вычет всей суммы испанского налога, приходящейся на эти дивиденды, предусмотрен действующим испанским законодательством или другими положениями, которые могут быть установлены в будущем. Аналогичный режим в значительной степени установлен.

Подразумевается, что термин «дивиденды» включает доход от клиринговых операций компании.

V. В отношении статей 10, 11, 12 и 13

(a) Несмотря на положения настоящей конвенции, лицо, не являющееся резидентом данного государства, прямо или косвенно, в одном договаривающемся государстве капитала, в котором более 50 процентов акций, не пользуется льготами, компания-резидент в одном договаривающемся государстве не пользуется льготами. Конвенция о дивидендах, процентах, правах и выгодах от капитала, возникающих в других договаривающихся государствах. Это положение не применяется, если компания осуществляет существенную коммерческую деятельность в договорном государстве в договорном государстве, за исключением простого участия в капитале или имуществе.

(b) Согласно вышеупомянутому подпункту, компания имеет право на договорные проценты в отношении вышеупомянутых видов доходов, но эти проценты могут быть признаны, если компетентные органы договаривающегося государства согласны с этим, согласно статье.

Подразумевается, что поездки артистов и спортсменов «в значительной степени» финансируются из государственных средств, если более 75% всех расходов, расходов на пребывание и проживание оплачиваются за счет такого происхождения.

Подразумевается, что положения статьи 24 не препятствуют договорному государству применять свое внутреннее законодательство на субконтиненте.

В случае с Россией подразумевается, что выражение «налоги любого рода» не включает таможенные пошлины.

В вышеуказанных кредитах, подписан, должным образом одобрен и подписан настоящий протокол.

Состоялось в Мадриде 16 декабря 1998 года, в двух экземплярах на русском, испанском и английском языках, причем все тексты имеют одинаковую силу. В случае расхождений в толковании применяется английский текст.

Федерации Испанского Королевства Россия.

/ подпись / / / подпись

Соглашение об избежании двойного налогообложения между Россией и Испанией

Соглашение между Правительством Российской Федерации и Правительством Королевства Испания об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов на доходы и капитал было подписано 16 декабря 1998 года.

Соглашение распространяется на лиц, являющихся резидентами одной или обеих стран, участвующих в договоре. Статья 2 предусматривает, что договор применяется к налогам на доходы и капитал, взимаемым от имени договаривающегося государства, его политических подразделений или местных органов власти, независимо от способа их взимания. В пункте 2 той же статьи дается четкое определение таких налогов.

Все налоги на доходы и капитал — это налоги, взимаемые с валовой выручки, капитала или валовых расходов на капитал, включая налоги на мобильные продажи или продажи имущества и налоги на доходы от налогов на капитал».

Налоги, на которые распространяется действие договора

— Подоходный налог с физических лиц,

— Местные налоги на доходы и капитал,

— Другие налоги, аналогичные вышеперечисленным, установленные после подписания контракта, в дополнение к замене существующих налогов.

— Подоходный налог с физических лиц,

— Налог на недвижимость предприятий,

— Налоги на имущество физических лиц.

— Другие налоги, аналогичные вышеперечисленным, установленные после подписания контракта, в дополнение к замене существующих налогов.

Статьи 3, 4 и 5 конвенции разъясняют такие понятия, как «компания», «гражданин», «резидент» и «постоянное представительство».

Начиная со статьи 6, любой вид выгоды, которую физическое или юридическое лицо может получить на месте, может быть приобретен в стране, в которой оно выступает в качестве договаривающейся стороны.

Наконец, статья 23 Конвенции устанавливает метод устранения двойного налогообложения Испании и России. В ней указаны налоговые скидки и их максимальные размеры.

Последняя статья Конвенции от 16 декабря 1998 года говорит о запрете дискриминации, системе обмена информацией между компетентными органами стран-участниц, правоприменении и дате вступления в силу.

Центр услуг в Испании

Russian Services Spain — полный спектр профессиональных услуг в области открытия или покупки готового бизнеса в Испании. Маркетинговые исследования, авторизованное приобретение, юридические и аудиторские услуги.

Общее описание закона Бекхэма

Королевский декрет 687/2005, более известный как «Закон Бекхэма», введенный в Испании в 2005 году, представляет собой специальный налоговый режим, предназначенный для привлечения иностранных специалистов и работников высшей квалификации на территории Испании.

Он назван в честь английского футболиста Дэвида Бекхэма, который стал одним из первых, кто воспользовался этим режимом, получив должность в испанской футбольной команде «Реал Мадрид». Его случай стал символом закона и того, как Испания может привлекать крупных международных звезд и высококвалифицированных специалистов.

Основная цель закона — создать благоприятные налоговые условия для иностранцев, работающих в Испании. Это способствует привлечению талантливых специалистов из-за рубежа. Это улучшает инвестиционный климат страны и другие основные экономические показатели.

По закону физические лица, являющиеся иностранными специалистами и признанные налоговыми резидентами Испании, могут платить подоходный налог по единой ставке для нерезидентов (IRPFNR) в течение первых шести лет. 24% от дохода, полученного в Испании, вместо прогрессивной ставки до 47% для резидентов.

История: закон был введен в 2005 году в рамках мер по повышению привлекательности Испании исключительно для иностранных работников.

Преимущества: налоговые льготы, снижение налогового бремени, упрощенная испанская налоговая отчетность для иностранных специалистов.

Целевая аудитория: высококвалифицированные специалисты, руководители высшего звена, исследователи и профессиональные спортсмены.

Преимущества закона Бекхэма.

1. низкие налоговые ставки

Закон Бекхэма предлагает единую ставку в размере 24% на доход до 600 000 евро. Для доходов, превышающих эту сумму, применяется ставка 47 %. Это значительно ниже обычной налоговой ставки в Испании, что делает налоговое бремя для молодых резидентов предсказуемым и управляемым.

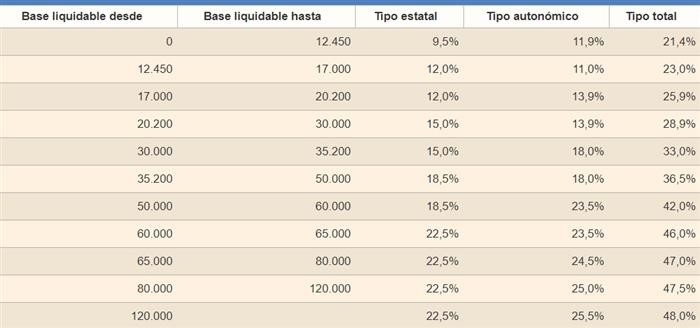

Это иллюстрация шкалы IRPF в Валенсийском сообществе (ставки действительны в 2020 году для доходов, полученных в 2019 году):

2. Ограниченное налогообложение

Одним из главных преимуществ является то, что налогом облагается только доход, полученный в Испании. Это означает, что доход, полученный за пределами Испании, не облагается налогом. Это особенно привлекательно для иностранных профессионалов и предпринимателей.

3. Невычет иностранных активов.

Закон освобождает новых резидентов от обязанности подавать форму 720, требующую декларации о зарубежных активах. Это значительно упрощает процесс подачи налоговой декларации и снижает риск применения санкций за недекларирование средств.

4. упрощенный налог на имущество

Налог на недвижимость взимается только с активов, расположенных в Испании, что делает испанскую недвижимость более дешевой с точки зрения налогообложения.

5. Привлечение цифровых кочевников и вновь созданных предприятий

Закон Бекхэма специально разработан для привлечения цифровых кочевников и высокоспециализированных профессионалов. Это делает Испанию привлекательным направлением для талантливых профессионалов со всего мира, которые хотят минимизировать свое налоговое бремя.